行业主要上市公司:奥普光电( 002338 ) 、炬光科技 ( 688167 ) 、奇致激光( 832861 ) 、华工科技( 000988 ) 、爱科凯能( 430351 ) 等

本文核心数据:激光医疗全球市场规模 ; 应用领域占比 ; 市场区域占比 ; 北美激光医疗市场规模 ;

全球激光医疗市场规模突破 50 亿美元

根据美国研究机构 Fortune Business 的数据,全球激光医疗设备 ( 数据只包括设备,不含服务 ) 市场规模从 2019 年的 43.7 亿美元增长至 2022 年的 50.5 亿美元。在激光医疗器械方面,美国、欧洲、以色列和日本处于世界领先地位,每个国家对于激光医疗的诊断、治疗以及术后康复的费用不同,也根据不同疾病有较大差异,因此市场规模统计不纳入服务费用。

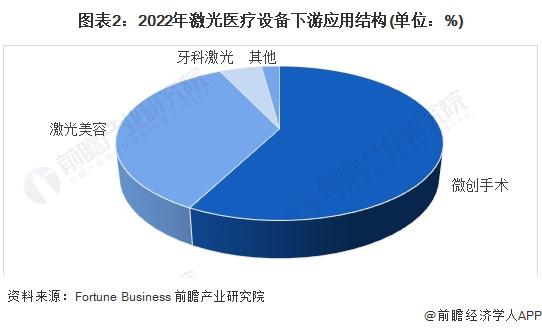

微创手术是激光医疗的最大应用领域

在激光医疗领域,2022 年市场份额占比最高的是各类微创手术,为 57.7%; 第二位是常见的皮肤科激光美容,为 35.2%; 牙科激光和其他各类手术占比不到 10%。

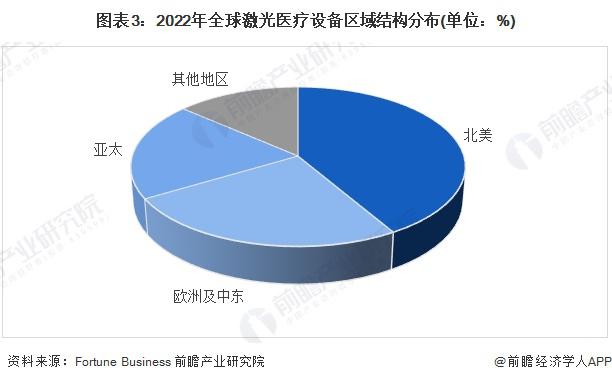

北美为全球第一大激光医疗市场

根据 Fortune Business 数据显示,北美激光医疗市场规模占全球市场的比重达到 41.6%,占据市场主导地位,主要是得益于美国地区对于美容的接受程度以及对新技术的高度采用,该地区的激光医疗需求增长较快。

欧洲及中东地区是第二大市场,占比 25%。根据英国美容整形外科医生协会 ( BAAPS ) 发布的 2022 年报告,2022 年英国光整容手术就进行了超过 3.1 万例,比 2021 年增加了 102%。微创和整容手术的需求不断增长,是推动欧洲激光医疗市场发展的重要因素。

第三大市场是亚太地区,占比 20%,由于该地区医疗基础设施的发展和激光中心数量的增加,亚太地区市场在未来几年将出现最快的增长。其他地区占比 13.6%。

北美 2022 年激光医疗市场需求释放

根据 Fortune Business 数据显示,北美激光医疗市场规模从 2017 年的 18 亿美元波动增长至 2022 年的 21.3 亿美元。根据美国美容整形外科学会的数据,美国人在痤疮预防、皮肤美容和轮廓紧致方面的手术费,超过 130 亿美元 / 年,这项医疗业务拉动了北美地区的激光医疗设备需求。2020 年,受制于 COVID-19 大流行的严重影响,医院和专科门诊的激光治疗病例大幅下降。

全球激光医疗主要参与企业

全球激光医疗行业竞争格局较为稳定,2022 年前三名市场参与者为 E.EnSpA、Lumenis 和 Alma Lasers.Ltd。市场上企业的品牌影响力、激光器产品解决方案、激光医疗收入,是影响这些企业竞争力的重要因素。El.En. 集团是激光领域最重要的从业者之一,在全球雇佣着 850 多名员工,旗下有 30 多家公司,主要经营产品包括医疗、工业和文化遗产的保存开发、生产和营销激光系统,在 5 个大洲出售 35000 多种激光光源。公司主要在皮肤病、美容、外科手术、牙医业和激光理疗领域经营。

更多本行业研究分析详见前瞻产业研究院《中国激光医疗行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO 咨询 / 募投可研、IPO 工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人 APP】,还可以与 500+ 经济学家 / 资深行业研究员交流互动。